【1】相続税の課税対象となる土地の評価の仕方

相続税の課税対象となる財産の価額を相続税評価額と言い、基本的に相続が発生した時点の財産の時価をもってその財産の評価額とします。その財産の時価として認められる価額の計算方法が財産評価基本通達によって定められています。

土地の相続税評価額についても、この財産評価基本通達に基づいて計算します。

【2】土地の評価の方法(路線価方式と倍率方式)

財産評価基本通達で定められている土地の評価方式は路線価方式と倍率方式とがあります。市街地には相続税路線価図がつくられており、そこに記載されている路線価に基づいて計算する方法が路線価方式であり、それ以外の地域は倍率方式により計算します。

【3】路線価方式による計算方法

路線価方式は道路に付されている路線価をもとに、対象となる地積を乗じて算出する計算方法です。基本的には路線価×地積で評価しますが、土地の形状・利便性・地区区分がそれぞれ異なりますので、補正率等により調整します。

路線価方式による評価額の計算式は以下の通りになります。

| (路線価方式)

土地の相続税評価額=路線価×補正率×地積 |

(1)路線価の確認方法

国税庁が公開しているホームページの土地の路線価図で路線価を調べることができます。路線価の確認方法は以下の通り

①国税庁のホームページより『財産評価基準書 路線価図・評価倍率表』を開きます。財産評価基準書|国税庁 (nta.go.jp)

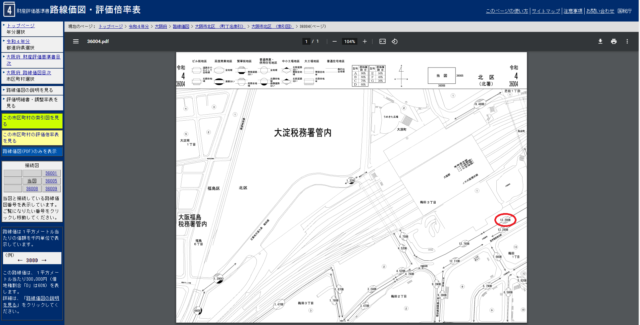

下記の地図より路線価を調べたい土地が所在する都道府県を選びます。

今回は『大阪府』を選びます。

②下記のページより『路線価図』をクリックします。

③下記のページより路線価を調べたい土地が所在する市区町村を選びます。

今回は『北区』を選びます。

④下記の地図より路線価を調べたい土地の所在地の路線価を確認します。

JR大阪駅前の〇の箇所に面している土地の価額は1㎡あたり13,280千円となります。

(2)路線価の見方

①路線価の単位

路線価は、路線に面している土地の1㎡あたりの価額を表しています。千円単位で表示していますので、(1)④のJR大阪駅前の〇の箇所に面している土地の価額は1㎡あたり13,280千円となります。

②地区区分

対象となる土地の地区区分に応じて土地の価額の調整に使う補正率等が変わります。路線価を囲んでいる記号によって、地区区分を判断します。何も記号が付されていない地区は普通住宅地区となります。

記号の中が、黒や斜線で塗られているものがあります。

黒で塗られているものは路線の道路沿いのみがその記号が示す地区区分に該当し、斜線が引かれているものは斜線側はその記号が示す地区区分に該当しません。何も塗られていない場合は、路線全域がその記号が示す地区区分に該当します。

③借地権割合

路線価の横に付されているアルファベットは、対象となる土地の借地権割合を示します。

借地権とは、建物の所有を目的とする地上権または土地の賃借権をいいます 。

賃借人は賃借している土地についても借地権という土地の賃借権を有することがあり、借地権は、相続税や贈与税の課税対象になります。

借地権は、対象となる土地の評価額に借地権割合を乗じて求めます。

| 記号 | A | B | C | D | E | F | G |

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

(3)補正率等その他の調整

土地の価値は、土地の形状・利便性等様々な要素により、大きく変わります。

間口が狭い・土地の形状がいびつであれば、土地の価値は下がりますし、2つ以上の道路に面している土地であれば、その土地の価値は上がります。

土地の相続税評価額についてもその土地の特性に応じ補正率等により調整します。

具体的な補正率等については、国税庁ホームページをご参照ください。

①奥行価格補正

土地の奥行きが地区区分の標準に対して長い場合や短い場合に減算

②側方路線影響加算

土地に接している路線(道路)が正面と側面、2面以上ある場合に加算

③二方路線影響加算

土地に接している路線(道路)が正面と裏面、2面ある場合に加算

④不整形地補正

土地の形状がいびつな場合に減算

⑤間口狭小補正

路線と接している土地の間口が狭い場合に減算

⑤奥行長大補正

路線と接している土地の間口に比べ奥行きが長い場合に減算

⑥がけ地補正

土地の一部ががけ地(斜面)になっている場合に、総地積に占めるがけ地の割合に応じ減算

⑦無道路地補正

建物を建築するために必要な道路に接していない場合に減算

(4)地積の確認

①固定資産税の納税通知書※の中の課税明細書で確認する。

※毎年4~5月に当該土地が所在する市区町村から送られて来ます。

②名寄帳で確認する。

土地の所在地の市区町村で手に入れることができます。

③土地の登記事項証明書で確認する。

登記事項証明書が手許にある場合は良いですが、手許になければ、地番が異なるごとに登記事項証明書を取得しないといけないので、取得に係わる手数料が嵩みます。

【4】倍率方式による計算方法

路線価が定められていない地域については、倍率方式により相続税評価額を計算します。

倍率方式は、その土地の固定資産税評価額に一定の倍率を乗じて計算する方法を言います。

| (倍率方式)

土地の相続税評価額=固定資産税評価額×倍率 |

(1)固定資産税評価額の確認

①固定資産税の納税通知書※1)の中の課税明細書で確認する。

※1)毎年4~5月に当該土地が所在する市区町村から送られて来ます。

②名寄帳※2)で確認する

※2)土地の所在地の市区町村で手に入れることができます。

(2)評価倍率表の確認方法

①国税庁のホームページより『財産評価基準書 路線価図・評価倍率表』を開きます。財産評価基準書|国税庁 (nta.go.jp)

下記の地図より路線価を調べたい土地が所在する都道府県を選びます。

今回は『大阪府』を選びます。

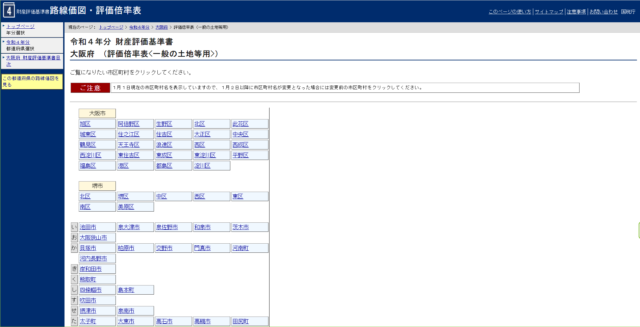

②評価倍率表を確認します。今回は『一般の土地等用』を選びます。

③下記のページより調べたい土地が所在する市区町村を選びます。

今回は『箕面市』を選びます。

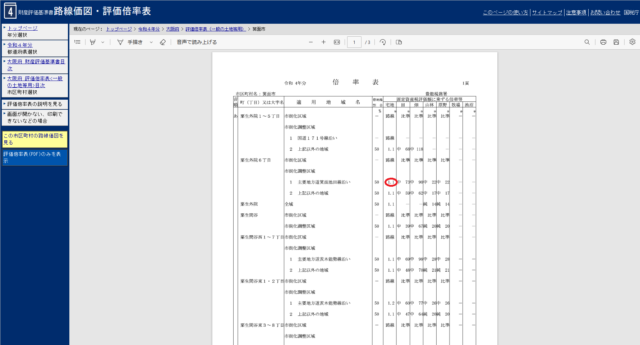

④下記、倍率表より、調べたい土地が所在する町(丁目)を選びます。

例えば『粟生外院6丁目』の『市街化調整区域 1主要地方道箕面池田線沿い』の地目『宅地』については〇の箇所の倍率を用います。

【5】土地の利用状況により評価が異なる

上記【1】~【4】により土地の評価方法を記載しましたが、その土地の評価額を基礎として土地及びその土地に立っている建物の所有者・利用状況に応じ評価額が変わります。その土地の利用状況に応じた評価方法を説明します。

(1)自用地

「自用地」とは、自分で利用している又は無償(固定資産税の3倍未満)で貸している自己所有の土地です。自用地の所有者に利用や処分に際しての制限がなく、自由におこなうことができます。

例えば、自宅が建っている自己所有の土地などが自用地になります。また、人に貸していても、対価を得ずに無償で家族に貸している土地(使用貸借といいます)なども、自用地に区分されます。土地の相続税評価では、この自用地が評価の基本となります。

つまり、まず上記【1】~【4】により、自用地としての評価をおこない、それぞれの土地及びその土地に立っている建物の所有者・利用状況により調整することになるのです。

| (自用地の評価額)

上記【1】~【4】により評価 |

(2)貸宅地

「貸宅地」とは、建物を建てることを目的で第三者に賃貸しているその自己所有の土地です。

したがって、建物を建てることを必要としない駐車場や資材置き場として利用するために土地を貸出したとしても貸宅地にはなりません。

なお、貸宅地の評価の方法は下記の通りになります。

| (貸宅地の評価額)

貸宅地の評価額=自用地の評価額×(1-借地権割合※1)) |

(3)貸家建付地

「貸家建付地」とは、自分の土地に自分で建物を建て、第三者に賃貸しているその土地のことを言います。貸宅地も貸家建付地も土地を賃貸していることに変わりはありませんが、建物の所有者が第三者か自分かにより「貸宅地」か「貸家建付地」かに分かれます。貸宅地の上に建っている建物の所有者は第三者ですが、貸家建付地の上に建っている建物の所有者は自分自身となります。

なお、貸家建付地の評価の方法は下記の通りになります。

| (貸家建付地の評価額)

貸家建付地の評価額 =自用地の評価額×(1-借地権割合※1)×借家権割合※2)×賃貸割合※3)) |

(4)借地権

「借地権」とは、自分の建物を所有することを目的として第三者が所有している土地を賃借した場合のその土地の権利のことを言います。

借地権には、次のとおり5種類の借地権があります。

①借地権(旧借地法、借地借家法(②から⑤までを除く。))

②定期借地権(借地借家法第22条)

③事業用定期借地権等(借地借家法第23条)

④建物譲渡特約付借地権(借地借家法第24条)

⑤一時使用目的の借地権(借地借家法第25条)

借地権を評価する場合には、

①を「借地権」(以下「借地権」といいます。)、

②から④を「定期借地権等」(以下「定期借地権等」といいます。)

⑤を「一時使用目的の借地権」に区分して評価します。

今回は①の借地権の評価の方法のみ記載します。借地権の評価の方法は下記の通りになります。

| (借地権の評価額)

借地権の評価額=自用地の評価額×借地権割合※1) |

※1)借地権割合とは、土地の自用地評価額に占める借地権の価額の割合のことを言います。借地権割合は地域によって異なり、路線価に付記されているので国税庁のホームページに掲載されている路線価図(倍率地域の場合は倍率表)で確認することが出来ます。例えば、【3】(1)④で例に出したJR大阪駅前の〇の箇所に面している土地の借地権割合は、路線価13,280の横にBとありますので〇の箇所で借地権割合は80%だと言うことが分かります。

※2)借家権とは、建物を借りる入居者の権利のことを指します。借家権割合とは、相続税の計算上、賃貸物件に利用されている土地を評価する際に利用する一定の割合のことで、借地権割合と異なり、全国一律30%と決まっています。

※3)賃貸割合とは、全ての部屋の合計床面積に占める、賃貸中の床面積の割合のことをいいます。

(5)まとめ

(1)~(4)に記載した土地の種類を土地建物の所有者・利用状況ごとに区分すると下記のとおりになります。

| 建物の所有者 | 自分 | 第三者 | 自分 | 自分 |

| 土地の所有者 | 自分 | 自分 | 自分 | 第三者 |

| 利用状況 | 自分で使用 | 使用状況

関係なし |

第三者に賃貸 | 第三者から賃借 |

| (1)自用地 | (2)貸宅地 | (3)貸家建付地 | (4)借地権 |

【6】その他の減額要素

(1)私道

所有している敷地の一部が私道になっている場合は、その私道部分について評価を下げることができます。

不特定多数が利用できるような通り抜けが可能な私道については評価額を0とします。

一方、私道の先が袋小路になっているような特定の人のみが利用することができる私道については、自用地の30%相当の評価額となります。

(2)セットバック

建築基準法により建物を建てる際は4m以上の幅員の道路に、間口が2m以上接すること必要とされています。しかし、古くからある住宅街では幅4m以下の道路も少なからずあり、そのような土地で将来、建物の建て替え等を行う場合には、中心線から2メートルの位置までの部分を道路用地として提供しなければなりません。

その土地の奥の方に後退し道路の一部として提供することをセットバックといいます。

すでにセットバックが完了している土地は、後退した部分に私道と同様の評価をおこない、セットバックが完了していない土地については、今後の利用が制限されるため、後退すべき部分は自用地の30%相当の評価額となります。

【7】小規模宅地等の特例

その他宅地を評価するにあたり重要な制度として小規模宅地等の特例があります。小規模宅地等の特例は、対象となる宅地について適用可能であれば、相続税課税価格が最大80%も減額される節税効果の高い相続税法の特例です。

詳細については別途改めて記載するようにします。